La fiscalité et les SCI : un guide essentiel pour comprendre leurs implications

La création d’une Société Civile Immobilière (SCI) est une option intéressante pour gérer et optimiser la détention d’un patrimoine immobilier. Cependant, il est primordial de bien comprendre la fiscalité associée à ce type de société. Dans cet article, nous abordons les principaux aspects de la fiscalité des SCI, notamment le régime fiscal applicable, les impôts sur les sociétés et les impôts sur le revenu.

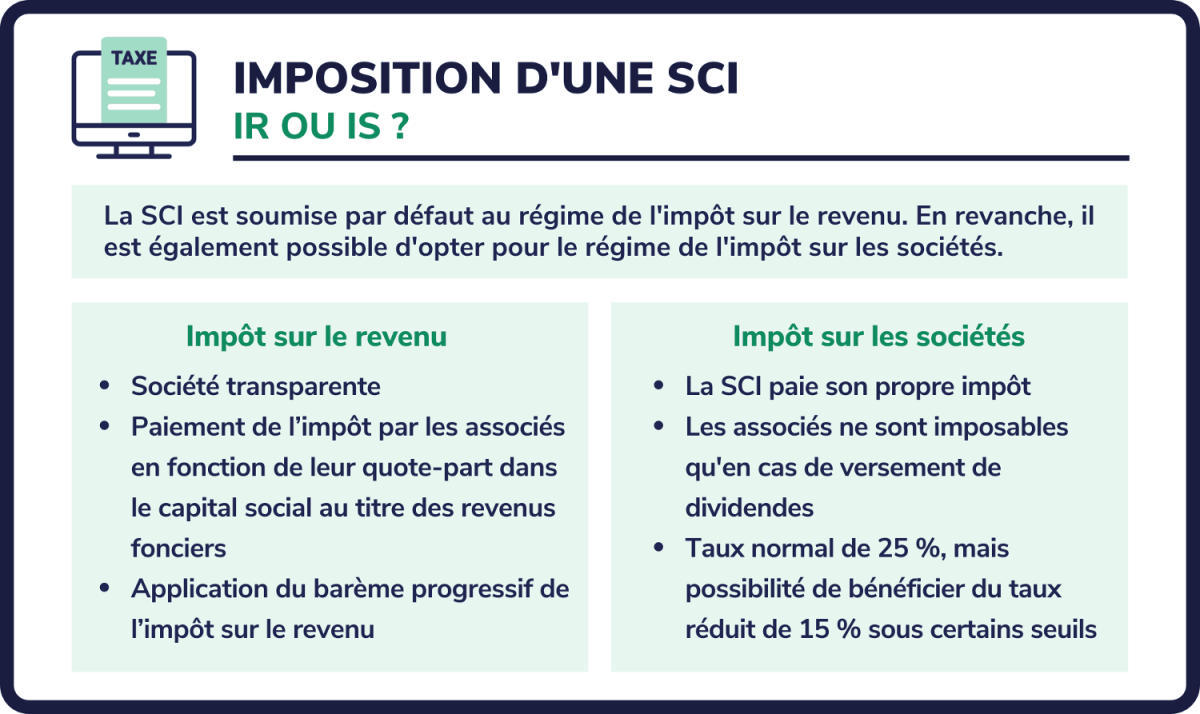

Le choix du régime fiscal : IR ou IS ?

Lors de la création d’une SCI, vous devez choisir entre deux régimes fiscaux : l’Impôt sur le Revenu (IR) ou l’Impôt sur les Sociétés (IS).

Le régime de l’impôt sur le revenu (IR)

Par défaut, les SCI sont soumises à l’IR. Dans ce cas, les bénéfices réalisés par la société ne sont pas imposés au niveau de celle-ci, mais directement chez les associés, proportionnellement à leurs parts dans le capital de la SCI. Ainsi, chaque associé déclare sa quote-part des résultats de la SCI dans sa déclaration de revenus personnelle et paie l’impôt correspondant en fonction de son taux marginal d’imposition.

Ce régime présente l’avantage de permettre la prise en compte des déficits fonciers lorsqu’il y a des travaux, ainsi que la neutralisation des plus-values immobilières lorsque les biens sont détenus depuis plus de 22 ans (exonération totale après 30 ans).

Le régime de l’impôt sur les sociétés (IS)

Cependant, la SCI peut aussi opter pour l’IS. Dans ce cas, elle est imposée au même titre que n’importe quelle société commerciale, avec des taux d’imposition spécifiques en fonction du montant des bénéfices réalisés.

Les associés ne sont alors imposés qu’en cas de distribution de dividendes ou lors de la cession de leurs parts sociales. Sachez que cette option est irrévocable et présente des conséquences sur la fiscalité personnelle des associés ainsi que sur la gestion des plus-values immobilières.

Les implications de la fiscalité des SCI sur les impôts sur le revenu

Revenus fonciers ou revenus de capitaux mobiliers ?

Selon le régime fiscal choisi, les associés de la SCI verront leur quote-part des résultats de la société imposée différemment :

- Dans le cadre de l’IR, les bénéfices réalisés par la SCI sont considérés comme des revenus fonciers pour les associés. Ils doivent alors les déclarer dans la catégorie des revenus fonciers de leur déclaration de revenus personnelle.

- Dans le cadre de l’IS, les bénéfices distribués aux associés sous forme de dividendes sont considérés comme des revenus de capitaux mobiliers. Les associés doivent alors les déclarer dans la catégorie des revenus de capitaux mobiliers de leur déclaration de revenus personnelle.

Les charges déductibles et les déficits fonciers

Pour les SCI soumises à l’IR, certaines charges sont déductibles des revenus fonciers. Parmi elles :

- Les intérêts d’emprunt,

- Les dépenses d’entretien et de réparation,

- Les travaux de rénovation ou d’amélioration,

- Les frais de gestion et d’assurances,

- Les taxes foncières.

Si ces charges sont supérieures aux recettes locatives, un déficit foncier en résulte. Celui-ci peut être imputé sur les autres revenus fonciers du foyer fiscal dans la limite de 10 700 € par an, puis reportable pendant 10 ans.

Les implications de la fiscalité des SCI sur les impôts sur les sociétés

Le taux d’imposition des bénéfices

Les SCI soumises à l’IS sont imposées selon un barème progressif :

- Jusqu’à 38 120 € de bénéfices : le taux est de 15% ;

- Au-delà de 38 120 € de bénéfices : le taux est de 28%, voire de 33,33% pour certaines sociétés.

La gestion des plus-values immobilières

Dans le cadre de l’IS, les plus-values réalisées lors de la cession d’un bien immobilier sont soumises à l’impôt sur les sociétés. Toutefois, il existe un régime spécifique pour les plus-values à long terme (biens détenus depuis plus de deux ans), avec un taux d’imposition réduit.

En résumé : choisir le bon régime fiscal selon vos objectifs

Le choix entre l’IR et l’IS doit être fait en fonction de vos objectifs patrimoniaux et de votre situation personnelle :

- Opter pour l’IR si vous souhaitez bénéficier du régime des revenus fonciers et profiter des avantages liés aux déficits fonciers et à la neutralisation des plus-values immobilières sur le long terme ;

- Opter pour l’IS si vous souhaitez bénéficier d’une imposition distincte de celle des associés et d’une fiscalité sur les dividendes, mais attention aux conséquences de ce choix irrévocable sur la gestion des plus-values immobilières.

Il est essentiel de se faire accompagner par un professionnel du droit ou de la fiscalité pour faire le bon choix et bien comprendre les implications de la fiscalité des SCI sur votre situation globale.

Commentaires

Laisser un commentaire